| Информационно-юридическая компания | ||||||

|

| Расчеты |

| Юридический каталог |

| Документы |

| Суды РФ |

| Службы судебных приставов РФ |

| Прокуратуры субъектов РФ |

| Нотариусы |

| Юмор |

| Полезные Интернет-ресурсы |

| RSS-ленты |

| Публикации наших партнеров |

Сделки LBO. Новое слово в слияниях и поглощения

Эволюция бизнеса подталкивает отечественные предприятия к консолидации: основным инструментом стратегии роста компаний становятся сделки по слиянию и поглощению (M&A). Российский рынок M&A уже значительно обогнал по объемам рынок Восточной и Центральной Европы и продолжает расти. В отличие от западной корпоративной практики, где механизм финансирования подобных операций четко определен и заключается в использовании компанией-покупателем финансовых инструментов, разработанных инвестиционным банком для привлечения средств, которые направляются на выкуп крупного пакета акций поглощаемого предприятия, в России случаи выкупа с использованием инструмента долгового финансирования (Сделки LBO) единичны.

Сделки Leveraged Buy-Out (далее LBO) – это выкуп компании-цели с использованием схемы долгового финансирования. Суть сделки заключается в том, что поглощение производится на заемные деньги. Причем займы погашаются за счет доходов самого поглощенного актива. Обычно при LBO инициаторы сделки вкладывают около 10% -30 % общего объема собственных средств, а остальной объем предоставляет финансовый институт, сопровождающий операцию. В качестве финансового института могут выступать банки, инвестиционные и страховые компании либо образованные ими пулы. На практике ведущую роль играют инвестиционные банки, имеющие реальные возможности оценить все риски. Кредиты выдаются, как правило, на 5 лет под проценты (обычно не более 10%). Обеспечением по таким сделкам выступают активы или акции поглощаемой компании. Такая передача долговой нагрузки на целевую компанию отличает LBO от обычной формы кредитования. При этом новые собственники компании организуют ее работу таким образом, чтобы в максимально короткие сроки погасить задолженность по привлеченному кредиту. С этой целью менеджмент максимально сокращает расходы Компании и продает активы, не участвующие в основной операционной деятельности.

В случае, если сторону покупателя возглавляет группа менеджеров Компании, такая транзакция называется Management buy-out (выкуп менеджментом крупного пакета акций компании путем привлечения заемного финансирования). Существует несколько вариантов выкупа компании с участием менеджеров: MBI, BIMBO, MEBO, RAMBO, VIMBO – в зависимости от состава команды менеджеров. Приобретение компании менеджерами часто выгодно как самим управляющим, так и продавцам, которые таким образом избавляются от непрофильных активов или улучшают свое финансовое положение путем продажи ряда вспомогательных подразделений (дочек), а также решают внутренние противоречия, тормозящие развитие компании. Кроме того, обеспечивается более высокая конфиденциальность информации, к которой имеется интерес со стороны конкурентов компании, и не прерывается текущая деятельность компании. Процедура выкупа при MBO занимает намного меньше времени, поскольку менеджеры знают всю «кухню» изнутри. По сути, MBO – один из способов безболезненного выхода собственника компании из бизнеса. Стимулом для самих менеджеров служит возможность получения прибыли от сделки, а также установление контроля над компанией с целью защиты от недружественного поглощения или устранения зависимости от собственников компании. Консолидация собственности и управления в руках управленцев, как правило, побуждает их повышать эффективность управления.

Объектом поглощения является, как правило, недооцененная компания, кредитный риск которой в момент заключения сделки является минимальным. Привлекательность компании возрастает, если она характеризуется стабильностью денежных потоков, предсказуемым уровнем затрат.

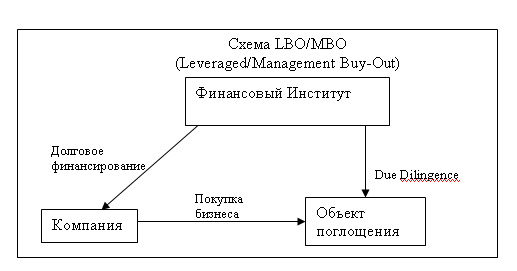

Необходимо отметить, что LBO, как финансовая операция, не может быть применима к каждой компании. Это зависит от используемой бизнес-модели, положения компании на рынке, текущего финансового состояния и степени финансовой устойчивости, динамики и перспектив развития отрасли, где оперирует компания. Ниже представлена классическая схема сделки Leveraged Buy-Out.

Возможности LBO в сделках M&A более широки по сравнению с финансированием операций путем проведения IPO или использованием собственных средств. Сделки LBO не требуют раскрытия информации, а инвестирующие компании связаны с клиентом соглашением конфиденциальности о неразглашении условий сделки, в силу чего практически все сделки LBO носят закрытый характер и финансируются кредитными организациями, с которыми покупатель находится в доверительных отношениях.

Кроме того, при LBO не требуется изъятия большого объема оборотных средств, и нет необходимости в консолидации компании-цели с основным бизнесом покупателя.

Отличительной особенностью LBO является также приобретение компании, чьи активы значительно превышают размер активов компании-покупателя.

Успех LBO ставится экспертами в зависимость от следующих факторов:

• стабильности денежных потоков компании-цели, обеспечивающих жизнеспособность компании;

• наличия перспектив роста, укрепления позиций на рынке;

• наличие альтернативных способов обслуживания долга;

• профессионализма команды менеджеров;

• использование субординированного кредита;

• заинтересованности продавца в совершении сделки.

Установление фиксированной процентной ставки кредита обеспечивает высокую доходность сделок LBO. Прибыль в сделках LBO фиксировалась обычно путем IPO. Действовала следующая схема. Покупалась недооцененная компания, затем повышалась ее рыночная стоимость и проводилось первичное размещение акций на бирже. Однако в последнее время более предпочтительной стала фиксация прибыли в сделках LBO путем прямой продажи компании инвестору.

Возможность использования LBO в каждом конкретном случае зависит от положения приобретаемой компании на рынке, ее текущего финансового состояния и степени финансовой устойчивости, перспектив развития отрасли. Успешное проведение LBO ведет к росту активов покупателя, позволяет существенно расширить масштаб бизнеса и обычно применяется, когда компания-цель характеризуется стабильным бизнесом, устойчивыми денежными потоками и дружественным менеджментом. Рассмотрим основные этапы процесса типичной сделки LBO/MBO.

• Принятие решения о покупке - предварительный анализ приобретаемой компании, ее конкурентных преимуществ, оценка привлекательности бизнеса, его потенциала, прибыльности и т.д.

• Финансовый Due Diligence, включающий финансовый аудит, проверку бухгалтерии, текущих счетов, обязательств, задолженности по налоговым выплатам, отчетности и т.д. Все это позволяет адекватно оценить стоимость компании.

• Правовой Due Diligence - оценка структуры собственности и ее юрисдикции, проверка прав собственности на бренды и торговые марки, проверка юридических обязательств компании-цели и т.д.

• Выбор одного или создание пула инвесторов - определение цены сделки, определение размера собственного вклада покупателя.

• Секьюритизация финансирования, определение структуры платежей.

• Завершение сделки - анализ денежных потоков компании-цели после поглощения, разработка системы мотивации менеджмента.

Обычно переговоры с компанией-целью и инвесторами проходят одновременно. Это связано с тем, что запрашиваемую банком информацию о продавце можно получить, как правило, у самого продавца. Часто получается так, что в финансировании участвуют несколько банков, один из которых становится основным кредитором. Основной кредитор обычно сам привлекает других инвесторов, что значительно упрощает процедуру предоставления кредита. Кредиторы «второго эшелона» участвуют в LBO, если уверены, что приобретаемая компания сможет обслуживать как основной, так и дополнительный долг.

Кредитор старается контролировать способность компании обслуживать долг, вводя соответствующие ограничения на отток денежных средств и обременение активов компании. Приветствуется наличие высоколиквидных активов, которые в случае необходимости можно оперативно реализовать. Непрофильные активы обычно продаются.

Иногда используется также промежуточное финансирование. Для этого могут создаваться специализированные фонды, выпускаться высокодоходные облигации. В последнее время именно фонды стали основными игроками на рынке LBO, тогда как практика размещения на рынке облигаций уходит на второй план, поскольку издержки на выпуск облигаций, как правило, высоки. Более того, гарантировать доходность облигаций невозможно, ведь она полностью зависит от рынка и вследствие этого постоянно меняется.

Интересно, что в классическом американском варианте LBO сопровождается уводом компании-цели с публичного рынка, вплоть до делистинга акций (процедура going private). Компания скупает свои акции и становится частной.

Западная практика

Первые сделки LBO начали проводиться уже после II мировой войны, однако широкое распространение они получили только в 70-е годы в США после падения рынка акций. Расцвет рынка LBO приходится на 80-е годы. Первопроходцем в этой сфере считается компания Kohlberg Kravis Roberts&Co (KKR). Используя заемные средства для покупки недооцененных на рынке компаний, KKR стала одним из ведущих игроков на рынке LBO. Одним из самых ярких примеров сделок LBO является покупка компанией KKR группы RJR Nabisko. В Европе крупной сделкой LBO считается приобретение компанией Olivetti компании Telecom Italia.

Толчком для развития рынка LBO стала достаточно высокая ликвидность финансового рынка, позволяющая эффективно использовать в рамках M&A долговое финансирование, а также недооцененность рынком многих публичных компаний.

В России пока не много публичных примеров сделок LBO , и практически все они финансируются структурами, аффилированными с покупателями компании. Тем не менее, спрос на транзакции LBO в России существует, и он достаточно широк. Во-первых, это непрофильные активы крупных корпораций (продажа менеджменту и стратегическим инвесторам); во-вторых, это компании с внутренними противоречиями среди акционеров, которые были бы рады найти цивилизованный выход из ситуации, когда их компанию лихорадит из-за расхождений во взглядах на методы управления и направление дальнейшего развития. Так, из известных примеров LBO на российском рынке можно выделить финансирование Внешторгбанком сделки с Михайловским ГОКом, финансирование ВЭБ-Инвест Банком покупки группой “Ленстро” компании ОАО “Ленинградский комбинат хлебопродуктов им. Кирова”. Также сделками, которые с большой долей условности можно отнести к LBO, были покупка банком “Еврофинанс” 49% акций “Газпром-медиа” и выкуп АФК “Система” у “Deutsche Telekom” пакета акций “МТС” (“Система” для этого специально выпустила облигации). И хотя данную сделку трудно отнести к LBO в чистом виде, так как в ее структуре не присутствуют все обязательные характеристики таких сделок, по сути, она все-таки является максимально приближенной к ней.

Примером сделок MBO может служить выкуп менеджментом инвестиционного банка «Траст» у финансовой группы МЕНАТЕП. Точное количество сделок MBO на российском рынке установить невозможно из-за непрозрачности сегмента M&A. Часто за сделку MBO принимается выкуп компании менеджерами, которые уже являются совладельцами компании и лишь осуществляют скупку акций у миноритарных акционеров.

Риски

На российском рынке существуют свои риски заключения сделок LBO. Инвесторы не случайно относятся к новой схеме кредитования с опаской. Беспокойство вызывает большой процент высокорисковых бумаг. Кроме того, осторожное отношение к LBO связано с уникальностью каждой такой сделки, отсутствием соответствующего опыта проведения подобных сделок в России, недостаточной развитостью фондового рынка, а также колебаниями конъюнктуры рынка конкретной продукции и дефицитом профессиональных управленцев.

Несмотря на большое количество потенциальных компаний-целей для проведения LBO, существует дефицит свободных для инвестирования в подобные проекты средств (долгосрочных финансовых ресурсов). Только крупнейшие российские банки имеют возможность реализовать механизм LBO. Таким потенциалом обладают не более десяти- пятнадцати из них.

Не получила широкого распространения в России и популярная на Западе практика синдицированного финансирования.

Выбор цели для LBO представляет отдельную проблему. Баланс приобретаемой компании должен быть рассчитан на обслуживание долга. Чтобы не накапливать процентные платежи прибыль организации должна быть стабильной. В противном случае компания может не справиться со своими долговыми обязательствами. Здесь необходимо учесть все нюансы, вплоть до детального анализа взаимоотношений с контрагентами, налоговых рисков, распределения потоков денежных средств, и т.п.

Урегулирование с остальными акционерами (участниками) вопроса передачи активов компании на обслуживание долга также может стать проблемой в случае приобретения менее 100% компании.

По своей сути сделки LBO заключаются, когда имеет место дружественное поглощение. Однако не исключено, что инструменты долгового финансирования могут быть использованы для проведения захвата компании путем привлечения на свою сторону менеджмента компании.

Особенность российского рынка заключается в том, что все предпосылки для активного внедрения сделок LBO имеются, однако морально субъекты финансово-хозяйственной деятельности пока не готовы использовать преимущества механизма LBO. Более того, специального законодательного регулирования сделок LBO в России нет. Поэтому при проведении подобных сделок необходимо соблюдать требования, как минимум, следующих законов: Гражданского кодекса РФ, федеральных законов о рынке ценных бумаг, об акционерных обществах, об обществах с ограниченной ответственностью, о защите конкуренции, о несостоятельности (банкротстве) и др.

Однако главная причина медленного развития LBO в России – ограниченная возможность привлечения «длинных денег» и высокие процентные ставки на обслуживание долга.

Между тем, игнорирование российским рынком такого цивилизованного типа сделок, как LBO и MBO, не имеет экономического смысла, поскольку даже при высокой рискованности данных сделок, прибыль по ним в случае успешного проведения кампании огромна. Учитывая, что целью любых сделок по слияниям и поглощениям является получение дополнительной прибыли, использование в качестве источника финансирования данных сделок заемных средств – один из самых перспективных, стратегических и доходных способов аккумуляции прибыли.

Росту рынка LBO/MBO в России будут способствовать снижение процентных ставок на обслуживание займа, повышение прозрачности рынка сделок M&A. В свою очередь, рост сделок LBO, будет способствовать развитию в России рынка капитала, увеличению количества потенциальных покупателей в сделках M&A.

В настоящий момент сделки LBO на российском рынке - явление редкое. Подавляющее большинство банков пока еще не готовы участвовать в LBO. Их активность сосредоточена на более стабильном бизнесе, в частности, на ипотеке и потребительских кредитах. Отношение к непрофильным активам, в том числе к LBO, весьма неоднозначно. На данном этапе российские банки предпочитают использовать так называемое бридж-финансирование, когда предоставленный банком кредит погашается за счет размещенных облигаций.

Однако, по мнению экспертов, перевес в сторону долговых обязательств - перспектива ближайших лет. Повысится число финансовых организаций, развивающих это направление бизнеса, участники M&A-рынка получат доступ к эффективным схемам долгового финансирования новых приобретений. Скорее всего, доля собственных средств компании-покупателя при проведении сделок LBO будет выше, чем на Западе.

Вполне вероятно, банки начнут более активно развивать и другие инструменты для финансирования слияний и поглощений – мезонинное финансирование, субординированные кредиты. По оценкам специалистов, к 2010 году операции LBO в России могут составить до 25% от всего рынка слияний и поглощений. Уже через 2-3 года рынок корпоративного управления начнет расти более быстрыми темпами, чем сегмент слияний и поглощений в целом. Отрадно то, что происходит не только рост объема рынка слияний и поглощений, но и в значительной степени повышается качество осуществляемых сделок. Каждый такой виток “технологичности” сделок по слияниям и поглощениям создает новые ниши на рынке M&A. Влияние в этих нишах будет распределено между теми, кто вовремя уловил новые тенденции рынка, создал необходимую инфраструктуру и имеет в своем штате лучших финансовых и правовых экспертов.

Генеральный директор Tenzor Consulting Group Пушкин Андрей Владимирович

Первый программный продукт компании “Передсудом”.

Технические работы в виртуальной юридической консультации

IT для юристов

Изменение срока введения суда присяжных в Чеченской Республике

Технические поправки в УИК

| сделать стартовой | добавить в избранное | |

| о проекте реклама на сайте |

обратная связь гостевая книга |

контакты карта сайта |